Vad betyder kassaflödesanalys?

Kassaflödesanalys är en metod för att analysera hur ett företag genererar och använder pengar. Det handlar om att följa pengaflödet och förstå hur inkommande och utgående kassaflöden påverkar företagets ekonomiska ställning. Kassaflödesanalyser ger insikt i företagets likviditet, dess förmåga att betala räkningar och investera i tillväxt.

Varför är kassaflödesanalys viktigt?

Kassaflödesanalyser är viktig av flera anledningar:

- Likviditet: Kassaflödesanalyser hjälper att utvärdera hur väl ett företag kan betala sina räkningar och uppfylla sina kortfristiga åtaganden. Ett positivt kassaflöde indikerar att företaget har tillräckligt med pengar för att täcka sina utgifter och investera i framtiden.

- Finansiell hälsa: Ett företag med ett starkt kassaflöde är generellt mer ekonomiskt stabilt och mindre riskabelt för investerare och kreditgivare.

- Investeringsmöjligheter: Genom att analysera kassaflöden kan investerare och företagsledare identifiera attraktiva investeringsmöjligheter.

- Värdering: Kassaflödesanalyser är en viktig komponent när man värderar företag och kan hjälpa till att avgöra hur mycket ett företag är värt.

Olika typer av kassaflöden

Det finns tre huvudtyper av kassaflöden som är viktiga när man gör en kassaflödesanalys:

- Kassaflöde från rörelseverksamheten (operativt kassaflöde): Detta är kassaflödet som genereras från företagets kärnverksamhet och inkluderar inkomster från försäljning, utgifter till leverantörer och löner till anställda.

- Kassaflöde från investeringsverksamheten: Detta kassaflöde representerar pengar som används för att köpa och sälja tillgångar såsom maskiner och byggnader.

- Kassaflöde från finansieringsverksamheten: Detta kassaflöde inkluderar pengar som kommer in och ut genom finansieringsaktiviteter såsom att ta upp lån, amortera och göra utdelningar till aktieägare.

Så utför du en kassaflödesanalys

För att göra en kassaflödesanalys följer man dessa steg:

- Samla information: Börja med att samla information om företagets kassaflöde under den tidsperiod du vill analysera. Detta inkluderar alla transaktioner som företaget varit del av under den valda tidsperioden. Det handlar ofta om b.l.a. försäljningsintäkter, kostnader för varor/tjänster, löner, räntebetalningar och investeringar.

- Beräkna operativt kassaflöde: Samla företagets huvudsakliga intäkter under perioden och dra av kärnverksamhetens utgifter för att få fram det operativa kassaflödet. Det operativa kassaflödet ger en indikation på hur mycket pengar företaget genererar från sin kärnverksamhet.

- Beräkna investerings- och finansieringskassaflöden: Beräkna kassaflödet från investerings- och finansieringsverksamheten genom att analysera företagets investeringar i tillgångar och dess finansieringsaktiviteter.

- Summera kassaflöden: Summera kassaflödena för att få ett totalt kassaflöde för perioden.

Kassaflödesanalys och investeringsbeslut

Kassaflödesanalysen är en viktig del av analysen inför en investering eftersom det ger insikt i företagets ekonomi och förmåga att utvecklas. Investerare kan även använda sin kassaflödesanalys för att jämföra olika investeringsalternativ och ta reda på vilka företag som är mest attraktiva att investera i.

Vad är skillnaden mellan direkt metod och indirekt metod?

Det finns två huvudsakliga metoder för att göra en kassaflödesanalys. Den direkta metoden och den indirekta metoden. Båda metoderna leder till samma resultat men de gör det på olika sätt. Detta genom att fokusera på olika delar av företagets ekonomi.

Direkt metod

Den direkta metoden för kassaflödesanalys fokuserar på de faktiska pengarna som flödar in och ut ur företaget. Detta innefattar de faktiska intäkterna från försäljning, betalningar till leverantörer, löner till anställda och annat dylikt.

För att använda den direkta metoden krävs detaljerad information om alla transaktioner som företaget varit del av. Denna information kan vara tidskrävande att samla in och analysera, vilket är en av anledningarna till att den direkta metoden inte används lika ofta som den indirekta metoden.

Indirekt metod

Den indirekta metoden för att göra en kassaflödesanalys grundar sig på nettovinsten från företagets resultatrapport. Med nettovinsten till hands gör man justeringar för att ta bort poster som inte har påverkat pengaflödet såsom avskrivningar och amorteringar. Därefter justerar man nettovinsten ytterligare för att ta hänsyn till förändringar i rörelsekapitalet. Rörelsekapitalet består av skillnaden mellan företagets kortfristiga tillgångar och skulder.

Denna metod är ofta lättare att använda eftersom att den bygger på information som redan finns i företagets finansiella rapporter. Dock kan den indirekta metoden vara mindre intuitiv och svårare att förstå för personer som inte är bekanta med företagets ekonomi eftersom den inte visar de faktiska kontantflödena.

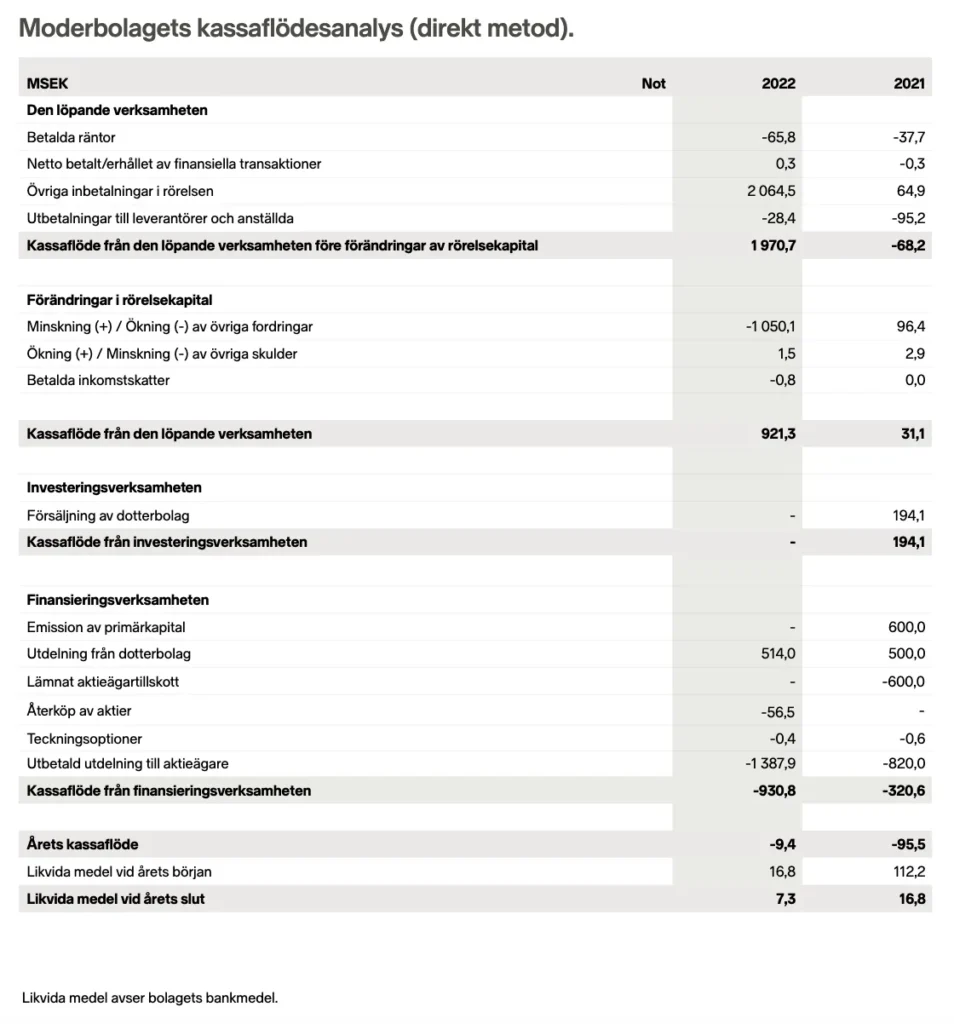

Exempel på en kassaflödesanalys

Nedan finns bild på hur en kassaflödesanalys (direkt metod) kan se ut. Bilden är från Nordnet AB:s årsrapport 2022.

Vanliga fallgropar vid kassaflödesanalyser

Det finns några vanliga fallgropar att vara medveten om när man utför en kassaflödesanalys:

- Att enbart fokusera på vinst: Vinst är viktigt men ett företag som genererar vinst kan fortfarande ha negativa kassaflöden. Detta kan ske när företaget har gjort stora investeringar. Det är därmed viktigt att titta på både vinsten och kassaflödet för att få en fullständig bild av företagets ekonomi.

- Att ignorera säsongsmässiga variationer: Många företags kassaflöden påverkas av säsongsmässiga variationer. Alltså att kassaflödet är starkare/svagare under vissa säsonger. Det är viktigt att analysera kassaflöden över en längre tidsperiod för att få en mer korrekt bild av företagets ekonomi.

- Att inte beakta risk och osäkerhet: Kassaflödesanalyser bygger på antaganden och prognoser, vilket innebär att det finns en viss osäkerhet kring resultaten. Det är viktigt att beakta den inbygda risken och osäkerheten när man gör kassaflödesanalyser.

Sammanfattning

Kassaflödesanalys är en grundläggande del av finansiell analys och är av stor betydelse för företag, investerare och kreditgivare. Genom att analysera företags kassaflöden kan man få insikt i företagets ekonomi, likviditet och investeringsmöjligheter.

Vanliga frågor och svar

I den här delen av artikeln besvarar vi kort de vanligaste frågorna om kassaflödesanalys.

Syftet med kassaflödesanalys är att utvärdera ett företags finansiella hälsa och dess förmåga att generera kassaflöden för att betala räkningar, investera i framtida tillväxt och betala utdelningar till aktieägare.

De tre huvudtyperna av kassaflöden är kassaflöde från rörelseverksamheten, kassaflöde från investeringsverksamheten och kassaflöde från finansieringsverksamheten.

För att utföra en kassaflödesanalys samlar du information om företagets kassaflöden, beräknar de olika typerna av kassaflöden, summerar dem och analyserar resultaten.

Kassaflödesanalys är viktigt för investeringsbeslut eftersom det ger insikt i företagets finansiella hälsa och dess förmåga att generera kassaflöden för att återinvestera i verksamheten eller betala utdelningar till aktieägare. Investerare kan använda kassaflödesanalys för att jämföra olika investeringsalternativ och fatta välgrundade beslut om vilka företag som är mest attraktiva att investera i.

Vanliga fallgropar i kassaflödesanalys inkluderar att enbart fokusera på vinst, ignorera säsongsmässiga variationer och inte beakta risk och osäkerhet. Det är viktigt att vara medveten om dessa fallgropar för att få en mer korrekt och helhetsbild av företagets ekonomiska ställning och potential.

Kassaflödesanalys är en viktig och användbar metod för att utvärdera ett företags ekonomiska ställning och för att göra välgrundade investeringsbeslut. Genom att förstå de olika typerna av kassaflöden, hur man utför en kassaflödesanalys och vilka fallgropar man bör undvika kan man få en mer korrekt och djupgående förståelse för företagets finansiella hälsa och potential för framtida tillväxt.