Vad innebär sharpekvot?

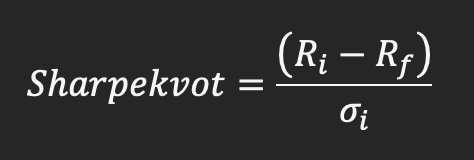

Sharpekvoten är ett riskjusterat mått som används för att bedöma avkastningen hos en investering i förhållande till dess risk. Formeln för Sharpekvoten är skillnaden mellan investeringens avkastning och den riskfria avkastningen dividerad med standardavvikelsen på investeringens överskottsavkastning (överskottsavkastningen är skillnaden mellan den förväntade avkastningen och den riskfria avkastningen). Matematiskt uttryckt som:

där Ri är investeringens förväntade avkastning, Rf är den riskfria avkastningen (ofta räntan på statsobligationer) och σi är standardavvikelsen av överskottsavkastningen, vilket är ett mått på risk.

Sharpe introducerade detta mått under 1960-talet och revolutionerade sättet investerare och finansiella rådgivare utvärderade potentiella investeringar. Genom att ta hänsyn till både avkastning och risk ger det här nyckeltalet en mer nyanserad bild hur värdefull en investering egentligen är.

Hur beräknar man sharpekvoten?

För att dra full nytta av Sharpekvoten är det viktigt att förstå hur den beräknas. Beräkningsprocessen kan delas in i tre steg:

- Beräkna överskottsavkastningen: Detta är skillnaden mellan investeringens förväntade avkastning och den riskfria avkastningen. Den riskfria avkastningen är vanligtvis avkastningen på en statsobligation. Avkastningen på en statsobligation betraktas som ”riskfri” eftersom risken för att staten inte ska kunna betala tillbaka obligationen anses vara mycket låg.

- Standardavvikelse för överskottsavkastningen: Standardavvikelsen är ett mått på spridningen av en serie data från dess medelvärde, i detta fall överskottsavkastningens spridning. En högre standardavvikelse indikerar högre volatilitet och därmed högre risk.

- Beräkna kvoten: Dividera överskottsavkastningen med dess standardavvikelse. Resultatet är Sharpekvoten.

Exempel:

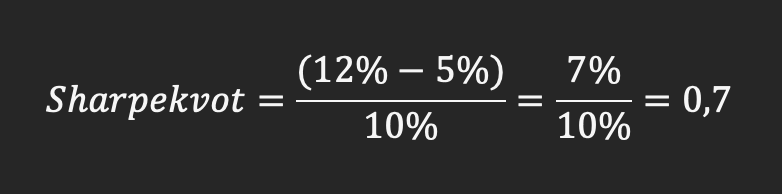

Anta att en investeringsfond har en förväntad årlig avkastning på 12% och den riskfria avkastningen är 5%. Om fondens avkastning har en standardavvikelse (risk) på 10% skulle Sharpekvoten beräknas som följer:

En Sharpekvot på 0,7 innebär att för varje enhet av risk erbjudrt investeringen en avkastning på 0,7 enheter över den riskfria avkastningen. Detta hjälper investerare att jämföra hur effektivt olika investeringar omvandlar risk till avkastning.

Att tolka Sharpekvoten

Sharpekvoten ger en indikation på hur väl en investering presterar i förhållande till den risk som tas. Men hur tolkar man dess värde?

Generellt gäller:

- Värden över 1: Anses vara utmärkta, indikerande att investeringen ger hög avkastning per riskenhet.

- Värden mellan 0,5 och 1: Ses som bra, det visar att investeringen ger en rimlig avkastning för risken.

- Värden under 0,5: Är inte så bra. Det kan tyda på att investeringen inte ger tillräcklig avkastning i förhållande till den risk som investeraren behöver ta.

Tillämpning i investeringsstrategier

Sharpekvoten är särskilt användbar vid portföljhantering och optimering där den hjälper investerare att identifiera de investeringar som ger högst avkastning i förhållande till risken som tas. Genom att jämföra Sharpekvoterna mellan olika investeringar eller portföljer kan investerare ta reda på hur de ska allokera sina medel.

Exempel på tillämpning:

En portföljförvaltare överväger två olika fonder att inkludera i en portfölj. Fond A har en Sharpekvot på 1,2 och Fond B på 0,8. Även om båda fonderna kan vara attraktiva indikerar sharpekvoten att Fond A erbjuder en högre riskjusterad avkastning, vilket gör den till ett bättre val för portföljen.

Sammanfattning

Sharpekvoten är ett kraftfullt verktyg som mäter den riskjusterade avkastningen som en investering erbjuder. Nyckeltalet delar värdefull insikt i hur effektivt en investering omvandlar risk till avkastning.

Med detta avslutar vi vår artikel om sharpekvoten. Förhoppningsvis har du fått ett till verktyg och de kunskaper du behöver för att gör bättre investeringar.

Vanliga frågor om sharpekvot

I den här delen av artikeln besvarar de fem vanligaste frågorna om nyckeltalet sharpekvot.

En bra sharpekvot beror på marknadskontexten och investerarens risktolerans, men generellt anses en kvot över 1 som utmärkt, mellan 0,5 och 1 som bra, och under 0,5 som mindre önskvärd.

Ja, nyckeltalet kan vara negativ om en portföljs avkastning är lägre än den riskfria avkastningen. Detta indikerar att investeringen har presterat sämre än en riskfri tillgång.

Sharpekvoten mäter total riskjusterad avkastning medan sortinokvoten endast fokuserar på nedåtrisken. Sortinokvoten kan vara mer relevant för investerare som är särskilt oroliga för negativ avkastning.

Den riskfria avkastningen används som en baslinje för att bestämma överskottsavkastningen av en investering. Det hjälper till att isolera den avkastning som överstiger vad som kunde ha erhållits utan risk, vilket gör det möjligt att bedöma hur väl en investering kompenserar för extra risk.

Sharpekvoten är mest användbar för investeringar där standardavvikelsen är en relevant riskmått. För alternativa investeringar med icke-normal avkastningsfördelning eller där specifika risker inte fångas av volatilitet, kan andra mått eller en kombination av mått vara mer lämpliga för att bedöma riskjusterad avkastning.